Plano De Contas: A Base Para A Gestão Financeira – Blog Da Conta Azul. A estruturação eficiente de um plano de contas é fundamental para a saúde financeira de qualquer empresa. Um plano bem definido permite o acompanhamento preciso das receitas e despesas, viabilizando a tomada de decisões estratégicas embasadas em dados concretos. A ausência de um sistema organizado, por outro lado, pode gerar ineficiências, dificultar a análise financeira e, consequentemente, comprometer o crescimento e a rentabilidade do negócio.

Este artigo explorará a importância da criação e manutenção de um plano de contas eficaz, abordando diferentes métodos de organização e sua integração com ferramentas de gestão financeira.

Analisaremos a influência de diferentes métodos de organização – contábil, analítico, etc. – comparando suas vantagens e desvantagens em termos de aplicabilidade e impacto na geração de relatórios. A construção de um plano de contas eficaz será detalhada passo a passo, desde a definição de objetivos até a escolha de uma codificação adequada, incluindo exemplos práticos para diferentes tipos de negócios.

Finalmente, discutiremos a integração com softwares de gestão financeira, destacando a automação da contabilidade e a importância da manutenção e atualização contínua do plano de contas para garantir a precisão e a confiabilidade das informações financeiras.

Importância do Plano de Contas na Gestão Financeira

Um plano de contas bem estruturado é fundamental para o sucesso da gestão financeira de qualquer empresa, independentemente do seu porte ou setor de atuação. Ele funciona como a espinha dorsal do sistema contábil, permitindo o registro, classificação e análise das transações financeiras de forma organizada e eficiente. A ausência de um plano bem definido ou a utilização de um sistema inadequado compromete significativamente a capacidade da empresa em monitorar sua saúde financeira e tomar decisões estratégicas embasadas em dados confiáveis.A estruturação adequada do plano de contas impacta diretamente a qualidade das informações financeiras geradas.

Um sistema claro e conciso facilita a compreensão da situação financeira da empresa, permitindo a identificação rápida de tendências, desvios e oportunidades de melhoria. Isso contribui para uma gestão mais proativa e eficaz, permitindo a antecipação de problemas e a tomada de decisões mais assertivas.

Impactos Negativos de um Plano de Contas Mal Elaborado

Um plano de contas mal elaborado gera diversos problemas, comprometendo a confiabilidade das informações financeiras e a capacidade de tomada de decisão. A falta de clareza na classificação das contas leva a inconsistências nos registros, dificultando a geração de relatórios precisos e a análise financeira. Isso pode resultar em decisões equivocadas, como a subestimação de custos, superestimação de receitas ou a identificação incorreta de problemas financeiros.

Consequentemente, a empresa pode enfrentar dificuldades em obter financiamentos, atrair investimentos ou até mesmo alcançar a lucratividade desejada. A falta de padronização e a inconsistência na classificação das contas também dificultam a comparação de resultados ao longo do tempo e entre diferentes períodos, prejudicando a análise de tendências e a previsão de cenários futuros. Em casos extremos, um plano de contas deficiente pode levar a problemas legais e fiscais, devido à dificuldade em comprovar a veracidade das informações financeiras perante os órgãos reguladores.

Métodos de Organização de um Plano de Contas

Existem diferentes métodos para organizar um plano de contas, cada um com suas vantagens e desvantagens. A escolha do método ideal depende das características específicas da empresa, do seu porte e da complexidade de suas operações. A seguir, apresentamos uma comparação entre alguns métodos comuns:

| Método | Vantagens | Desvantagens | Aplicabilidade |

|---|---|---|---|

| Contábil (Plano de Contas Padrão) | Facilidade de implementação; Conformidade com as normas contábeis; Amplamente utilizado e compreendido. | Menor nível de detalhe; Pode não atender às necessidades específicas de gestão; Dificuldade em analisar informações detalhadas. | Empresas de pequeno e médio porte com operações simples. |

| Analítico | Maior nível de detalhe; Permite análise detalhada de custos e receitas; Facilita a identificação de áreas de melhoria. | Maior complexidade de implementação; Requer maior esforço de manutenção; Pode gerar um volume excessivo de informações. | Empresas de grande porte com operações complexas; Empresas que necessitam de análise detalhada de custos. |

| Por Centro de Custo | Permite o acompanhamento de custos por departamento ou projeto; Facilita a alocação de recursos; Auxilia na tomada de decisões estratégicas. | Requer um sistema de informação robusto; Pode ser complexo de implementar e manter; Necessita de um processo de alocação de custos bem definido. | Empresas com múltiplos departamentos ou projetos; Empresas que buscam otimizar a alocação de recursos. |

| Misto (Combinação de Métodos) | Flexibilidade; Adaptação às necessidades específicas da empresa; Permite uma visão completa e detalhada das finanças. | Maior complexidade de implementação e manutenção; Requer maior expertise em contabilidade e gestão financeira. | Empresas de grande porte com operações complexas e necessidades específicas de informação. |

Facilitação da Conciliação Bancária e Geração de Relatórios Financeiros, Plano De Contas: A Base Para A Gestão Financeira – Blog Da Conta Azul

Um plano de contas bem estruturado simplifica significativamente a conciliação bancária e a geração de relatórios financeiros. A classificação consistente das transações facilita a comparação entre os extratos bancários e os registros contábeis, reduzindo o tempo e o esforço necessários para identificar discrepâncias. A estrutura organizada do plano de contas permite a geração automática de relatórios financeiros, como balanços patrimoniais, demonstrações do resultado e fluxo de caixa, com maior precisão e rapidez.

Isso permite que a gestão financeira tome decisões mais informadas e oportunas, melhorando a eficiência e a rentabilidade da empresa. A automatização da geração de relatórios também reduz a possibilidade de erros humanos, aumentando a confiabilidade das informações financeiras.

Criando um Plano de Contas Eficaz

A construção de um plano de contas eficaz é crucial para a saúde financeira de qualquer negócio, independentemente do seu porte ou setor. Um plano bem estruturado permite o acompanhamento preciso das movimentações financeiras, facilitando a tomada de decisões estratégicas e a análise da performance da empresa. A ausência de um plano organizado, por outro lado, pode levar a informações imprecisas, dificultando a gestão financeira e aumentando o risco de erros contábeis.A criação de um plano de contas eficaz envolve um processo sistemático, desde a definição clara dos objetivos até a escolha de uma codificação adequada.

Este processo deve ser iterativo, permitindo ajustes e adaptações conforme a empresa evolui e suas necessidades mudam. A clareza e a consistência são fundamentais para garantir a confiabilidade das informações geradas.

Definição de Objetivos e Escopo

Antes de iniciar a construção do plano de contas, é fundamental definir os objetivos que se pretende alcançar com sua implementação. Quais informações a empresa precisa extrair? Que tipo de relatórios serão gerados? Responder a essas perguntas ajudará a determinar o nível de detalhamento necessário e as contas a serem incluídas. Por exemplo, uma pequena empresa pode necessitar de um plano mais simplificado, enquanto uma grande corporação exigirá um sistema mais complexo e detalhado.

O escopo do plano deve abranger todas as áreas relevantes da empresa, incluindo receitas, custos, despesas e o patrimônio.

Escolha da Estrutura e Codificação

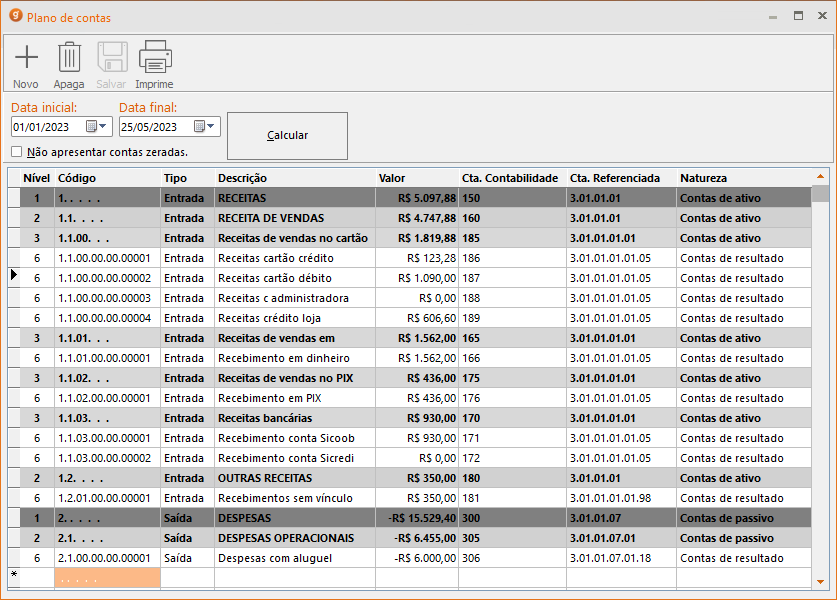

A escolha da estrutura e da codificação do plano de contas é um passo crucial. A estrutura define a hierarquia das contas, enquanto a codificação permite a organização e a identificação rápida de cada conta. Sistemas de codificação numérica ou alfanumérica são comuns, com a escolha dependendo da complexidade do negócio e do software de gestão utilizado. Uma codificação bem estruturada facilita a busca e a análise das informações, tornando o processo mais eficiente.

Por exemplo, um sistema de codificação numérica pode utilizar os primeiros dígitos para representar a classe (ativo, passivo, etc.), seguidos de dígitos que especificam a conta individual.

Exemplos de Contas Contábeis e suas Classificações

A seguir, são apresentados exemplos de contas contábeis comuns e suas respectivas classificações:

- Ativo: Caixa, Banco, Contas a Receber, Estoques, Móveis e Utensílios, Veículos.

- Passivo: Fornecedores, Empréstimos Bancários, Salários a Pagar, Impostos a Pagar.

- Patrimônio Líquido: Capital Social, Lucros Acumulados, Reservas.

- Receita: Vendas de Mercadorias, Serviços Prestados, Aluguéis.

- Despesa: Aluguel, Salários, Água, Luz, Telefone, Materiais de Consumo, Propaganda e Marketing.

Modelo de Plano de Contas para Pequena Empresa do Ramo Alimentício

Um plano de contas para uma pequena empresa do ramo alimentício poderia incluir as seguintes contas:

| Conta | Classificação |

|---|---|

| Caixa | Ativo Circulante |

| Banco | Ativo Circulante |

| Contas a Receber | Ativo Circulante |

| Estoques (Matérias-primas, Produtos em Processo, Produtos acabados) | Ativo Circulante |

| Fornecedores | Passivo Circulante |

| Empréstimos Bancários | Passivo Não Circulante |

| Salários a Pagar | Passivo Circulante |

| Impostos a Pagar | Passivo Circulante |

| Capital Social | Patrimônio Líquido |

| Vendas de Alimentos | Receita |

| Custo da Mercadoria Vendida | Custo |

| Aluguel | Despesa Operacional |

| Salários | Despesa Operacional |

| Água e Luz | Despesa Operacional |

| Marketing | Despesa Operacional |

Adaptação do Plano de Contas a Diferentes Tipos de Negócios

A adaptação do plano de contas às necessidades específicas de diferentes tipos de negócios é fundamental. Um plano de contas para uma empresa de varejo, por exemplo, precisará incluir contas relacionadas a vendas a prazo, descontos e devoluções. Já uma empresa de serviços precisará focar em contas relacionadas à prestação de serviços, enquanto uma empresa industrial necessitará de contas que contemplem os custos de produção, como matéria-prima, mão de obra e custos indiretos de fabricação.

A flexibilidade e a capacidade de adaptação são características essenciais de um plano de contas eficaz.

Integração do Plano de Contas com Ferramentas de Gestão: Plano De Contas: A Base Para A Gestão Financeira – Blog Da Conta Azul

A integração eficaz do plano de contas com softwares de gestão financeira é crucial para a otimização dos processos contábeis e a tomada de decisões estratégicas embasadas em dados precisos e atualizados. Essa integração automatiza tarefas, reduz erros manuais e proporciona uma visão holística da saúde financeira da empresa.A automação da contabilidade, facilitada pela integração do plano de contas com sistemas de gestão, impacta diretamente a eficiência da gestão financeira.

Ao automatizar tarefas como lançamentos contábeis, conciliação bancária e geração de relatórios, as equipes financeiras liberam tempo para focar em atividades estratégicas de maior valor agregado, como análise de indicadores e planejamento financeiro. Isso resulta em uma maior agilidade na tomada de decisões e melhor controle sobre as finanças da empresa.

Importação de um Plano de Contas para um Software de Gestão Financeira

A importação do plano de contas para um software de gestão financeira requer um procedimento cuidadoso para garantir a precisão e a consistência dos dados. Um processo inadequado pode resultar em erros que comprometem a confiabilidade das informações financeiras. O guia a seguir descreve as etapas necessárias para uma importação bem-sucedida.

Etapa 1: Preparação do Plano de Contas. Antes da importação, revise cuidadosamente o plano de contas, certificando-se de que todas as contas estejam corretamente classificadas e nomeadas de acordo com as normas contábeis. Corrija quaisquer inconsistências ou erros antes de prosseguir.

Etapa 2: Seleção do Formato de Importação. A maioria dos softwares de gestão financeira aceita diferentes formatos de arquivo para importação de planos de contas, como CSV, TXT ou XLSX. Escolha o formato compatível com o software utilizado e o seu plano de contas.

Etapa 3: Exportação do Plano de Contas. Exporte o plano de contas do seu sistema atual (se aplicável) no formato escolhido na etapa anterior. Verifique se todos os campos relevantes, como código da conta, nome da conta e tipo de conta, estão incluídos na exportação.

Etapa 4: Importação para o Novo Software. No software de gestão financeira, acesse as configurações do plano de contas e selecione a opção de importação. Siga as instruções do software para carregar o arquivo exportado.

Etapa 5: Validação e Ajustes. Após a importação, valide cuidadosamente se todas as contas foram importadas corretamente e se há alguma discrepância. Faça os ajustes necessários para garantir a precisão dos dados.

Garantia da Consistência e Precisão dos Dados Financeiros

A integração de um plano de contas com diferentes sistemas requer atenção constante à consistência e à precisão dos dados. A utilização de um sistema centralizado para a gestão do plano de contas minimiza a probabilidade de inconsistências. A implementação de controles internos robustos, como revisões periódicas e conciliações, garante a confiabilidade das informações. A utilização de ferramentas de auditoria interna automatizadas também auxilia na detecção de erros e na garantia da integridade dos dados.

Manutenção e Atualização do Plano de Contas

A manutenção e atualização regular do plano de contas são fundamentais para refletir as mudanças no negócio. A expansão da empresa, a criação de novas linhas de produtos ou serviços, ou alterações na legislação contábil exigem ajustes no plano de contas. A atualização oportuna garante que as informações financeiras sejam precisas e relevantes para a tomada de decisões.

A falta de atualização pode levar a relatórios financeiros imprecisos e a uma visão distorcida da performance da empresa. Um exemplo prático seria a necessidade de adicionar novas contas para acompanhar os custos associados a uma nova linha de produção ou serviço.

Em resumo, a implementação e a manutenção de um plano de contas robusto são pilares da gestão financeira eficiente. A escolha do método ideal dependerá das características específicas de cada negócio, mas a prioridade deve ser a clareza, a consistência e a capacidade de gerar relatórios precisos e oportunos. A integração com softwares de gestão financeira otimiza o processo, automatizando tarefas e reduzindo a margem de erro.

Investir em um plano de contas bem estruturado é investir na saúde financeira da empresa, assegurando decisões mais assertivas e um crescimento sustentável a longo prazo.